こんにちは、takahです!

EAで投資を考える場合、1本のEAよりも複数のEAを稼働させる方が効果的な投資ができる場合があります。この考え方はポートフォリオと呼ばれますが、問題となるのはどのEAをどのように組み合わせれば良いのか?ですよね。

この考え方は千差万別です。100人いれば100通りのポートフォリオの考え方があります。ちょうど、EA-BANKでもポートフォリオの記事が投稿されていますが、今回は私なりのポートフォリオについてご紹介させていただきます。

EAにおけるポートフォリオって?

そもそもの話ですが、EAでポートフォリオを組むというのはどうい意味があるのでしょうか?

私は「利益は大きく、損失は少なく」がポートフォリオの目的だと思っています。

例えば、似たようなエントリーや決済をする2つのEAがあったとします。これらのEAでポートフォリオを組むとどうなるでしょうか?

利益が出たときは2つのEA共に利益が出て、損失が出たときは2つのEA共に損失が出ます…が、これって単にロット数を上げただけの状態になりますよねw

つまり、ポートフォリオを組むというのは、エントリーや決済ポイントが似通っていないEA同士を組み合わせることが基本にあります。もっと端的に言うならば、損益グラフが似通っていないEA同士を組み合わせることがポートフォリオの基本だと言えるのではないかと思います。

相関関係を使ってポートフォリオを考える

それでは、エントリー、決済ポイントが似通っていないEAってどうやって見つければ良いのでしょうか?

よくある考え方に、EAのタイプ(スキャルピング、デイトレ、スイングなど)、通貨ペア、時間足などが全く違うEA同士を組み合わせる方法があります。私もこの考え方は感覚的には正しいと思っています。

ですが、ここではQuantAnalyzerを使って簡単に調べる方法をご紹介します。

QuantAnalyzerにはEA同士の相関関係を調べる機能がついています。少し難しい話になりますが、相関関係は「ピアソンの相関関係」といいまして、相関係数という数字で表されます。相関係数は以下の計算式で表されます。

相関係数 = 共分散 ÷( EA①の標準偏差 × EA②の標準偏差 )

細かい話は抜きにして、相関係数は2つのEAの標準偏差から類似性の高さを調べています。つまり、相関係数が低いというのは2つのEAが似通っていないという意味になります。

それでは、早速相関係数を出してみましょう。

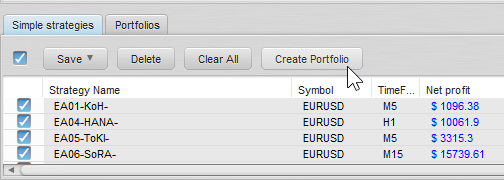

いつものようにQuantAnalyzerを立ち上げ、相関関係を調べたいEAでポートフォリオを組みます。EAのバックテストデータを読み込み、ポートフォリオを組みたいEAにチェックを入れて「Create Portfolio(ポートフォリオを作成)」ボタンをクリックします。

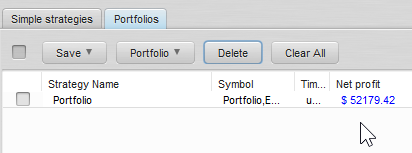

そうすると、「Portfolios」タブにポートフォリオされたEAが作成されます。

次に、画面上部にある「Portfolio correlation(ポートフォリオ相関関係)」タブをクリックします。

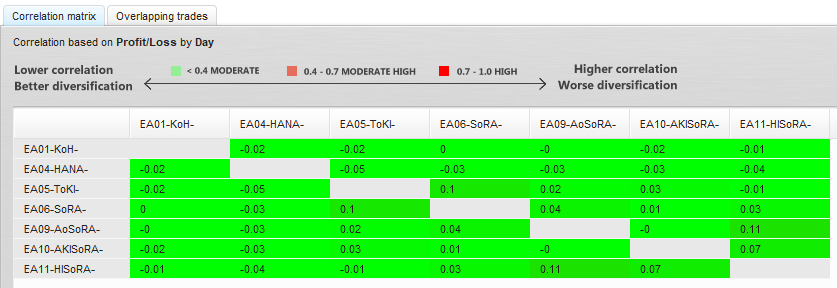

そうして、先ほど作成したポートフォリオのファイルを選択し、「Correlation by」に「Day」、「Correlation of」に「Profit/Loss」、「Allow Negative correlation」に「チェック」を入れ、「Compute(計算)」ボタンをクリックしてください。

すると、相関係数が表示されます。

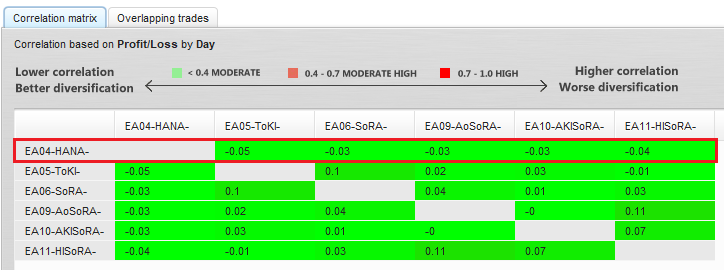

表の縦軸のEAと横軸のEAの交わる数字が相関係数を表しています。先ほどもお話ししたように、この数字が低いほど似通っていないEAということになります。QuantAnalyzerでは0.4未満の数字を推奨していますが、私は個人的に0.1未満になるようにしています。(この辺は好みの問題です)

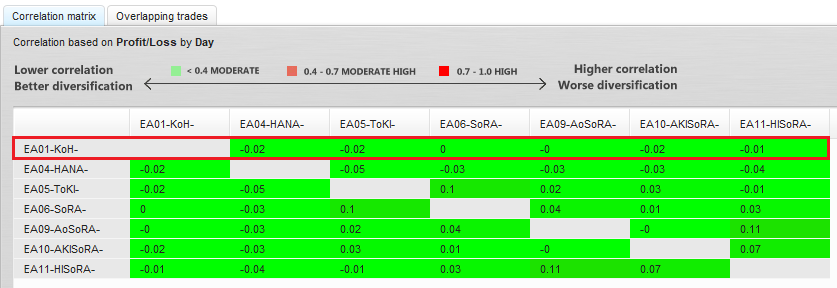

実際の使い方ですが、この表を横軸で見てください。EAが並んでいますので、左から順番に横に数字を見ていき、全ての数字が0.1を超えていないEAを1つ選びます。ここでは「EA01-KoH-」を採用しました。

続いて、EA01-KoH-を除いたEAで再度ポートフォリオを組み、同じ作業を繰り返します。

次はEA04-HANA-が相関係数が低いことが分かりましたので、HANAも採用です。

このようにして、1つずつ相関係数の低いEAを選んでいくことで、エントリー、決済ポイントが似通らないEAを選択することができます。

ポートフォリオにおける各EAのロット数を考える

こうやってポートフォリオに採用するEAが決まったとしましょう。それらをそのまま複数同時に稼働するのは少し危険です。それは、各EAの価値基準が揃っていないからです。

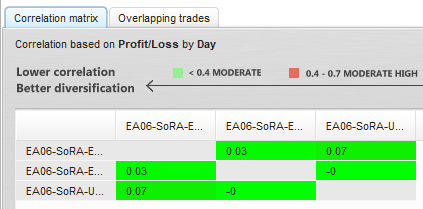

例えば、SoRAにある3つの通貨ペア(EURUSD、EURJPY、USDJPY)でポートフォリオを組もうとします。Portfolio correlationは以下のようになっています。

それぞれの相関係数は0.1未満なのでポートフォリオ向けということで、この3つの通貨ペアでポートフォリオを組んだとします。

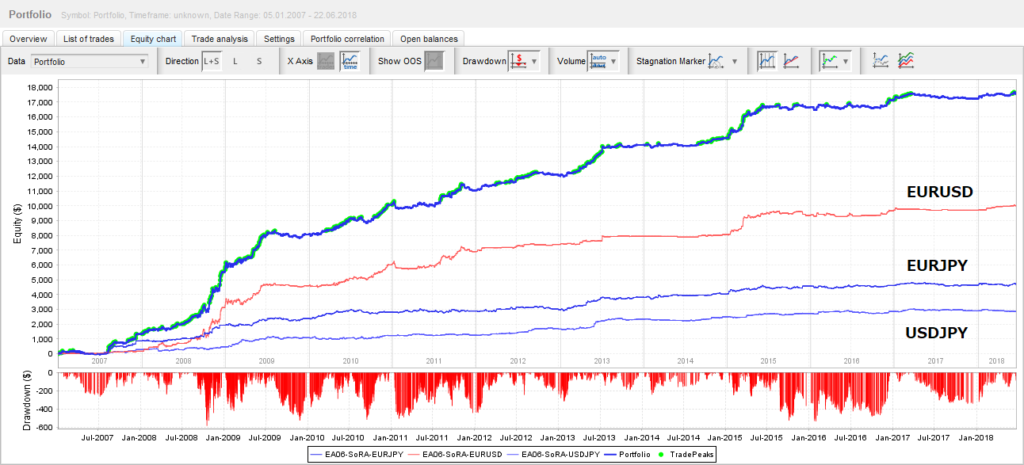

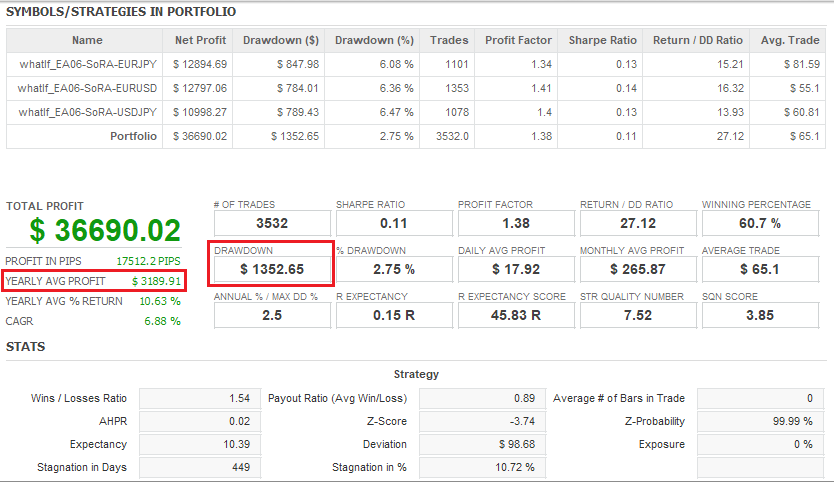

この3つの通貨ペアのロット数を0.1にした場合、損益グラフは以下のようになりました。

一番上のラインは3つの通貨ペアのポートフォリオした損益グラフですが、問題はそれぞれの通貨ペアの損益グラフです。これを見ると、EURUSDの損益グラフの伸びが良く、続いてEURJPY、最後にUSDJPYとなっています。

つまり、これは同じロット数で動かしたとき、USDJPY<EURJPY<EURUSDの順で利益が出ていることになります。

ここでポートフォリオの目的を思い出してみてください。「利益は大きく、損失は少なく」でしたよね? これを実現させるためには、あるEAの損失を他のEAの利益でカバーすることが求められます。そう考えた場合、あまりにもかけ離れた損益グラフだとポートフォリオになりづらいのです。そこで、何かしらの価値基準を揃えたロット数でポートフォリオを組むのが望ましいと思います。

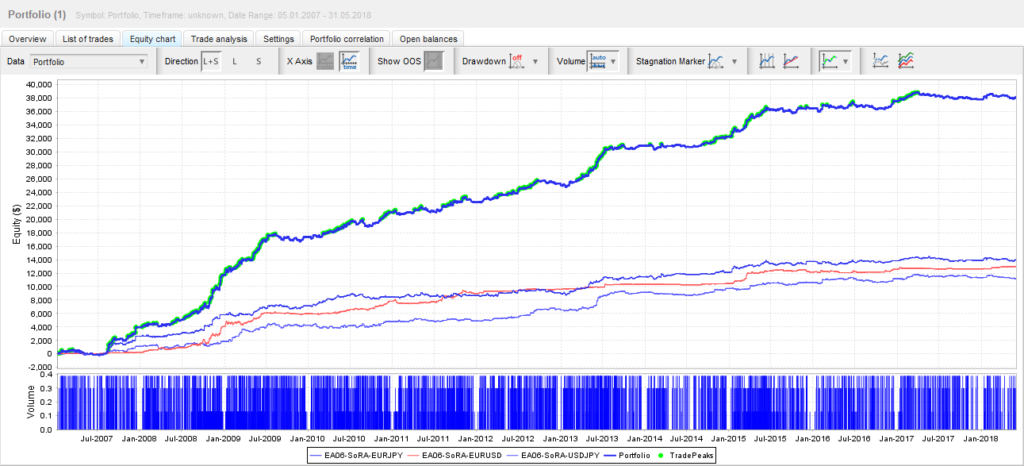

その価値基準には色んな考え方がありますが、ここではリスクという価値基準で揃えようと思います。具体的にはそれぞれの通貨ペアの最大ドローダウン額を揃えたロット数に設定するということですね。

そう言えば、EA-BANKは最大ドローダウン額を1,000ドルを超えない最大値に合わせたロット数に設定されていますが、これも価値基準を平準化する一つの方法だと思います。

そこで、最大ドローダウン額が1,000ドルを超えない最大値に合わせたロット数でポートフォリオを組んでみると、このような損益グラフになりました。

今度は先ほどと比べ、各通貨ペアの差が少なくなりました。

さて、次はポートフォリオを組んだ時の最大ドローダウン額を確認し、必要証拠金を算出します。私は必要証拠金を最大ドローダウンの約3倍に設定していますので、このようになりました。

必要証拠金:1,352.65ドル×3≒4,000ドル

ここから想定年利、月利はこのようになります。

想定年利:3,189.91ドル÷4,000ドル×100≒80%

想定月利:80%÷12か月≒6.7%

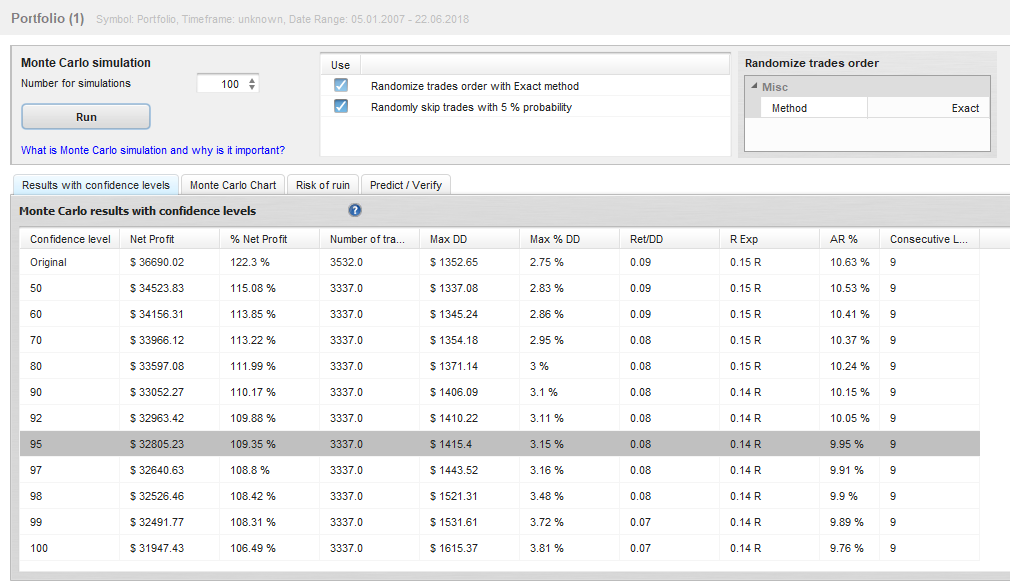

また、このポートフォリオの堅牢性を調べるには、以前ご紹介したモンテカルロ分析が有効です。モンテカルロ分析をした結果はこのようになりました。

例によってOriginalと95%ラインの乖離を見ますが、最大DDパーセントの乖離が0.4%になっており、ポートフォリオを組んだ際の堅牢性も確認することができました。

ここまでできましたら、後は実際の証拠金に合わせてロット数を変更すればOKですね。尚、ロット数を変更する場合、各EA同士のロット数の割合は変更しないようにしてください。

今回は私なりのポートフォリオの組み方をご紹介させていただきました。

ポートフォリオの組み方や考え方は本当にたくさんあり、どの方法が正解でどの方法が間違っているというのはないと思います。

EA-BANKはEAの価値基準を合わせるために最大ドローダウン額が合わせるように初期ロット数が設定されています。これらを活用したポートフォリオも有効なのではないかと思います。

EA-BANKにはポートフォリオを組む上で有用なEAが数多く揃っています。ぜひ、ご自身のスタイルに合うポートフォリオを探してみてください!