海外FXで利益を得た場合、サラリーマンなどの給与所得者は、年間利益が20万円を超えると申告が必要です。

また、個人事業主や専業主婦は、他の所得と合わせて年間48万円を超える場合に確定申告が義務となります。

| 所得区分 | 確定申告が必要な基準額 | 申告の必要性 |

|---|---|---|

| 給与所得者(会社員、アルバイトなど) | 年間20万円超 | 給与以外の所得が年間20万円を超えた場合に確定申告が必要 |

| 個人事業主・専業主婦(主夫) | 年間48万円超 | 基礎控除を含む他の所得と合計し、48万円を超える場合に確定申告が必要 |

| 年金生活者 | 条件によって異なる | 公的年金収入が400万円以下、かつ他の所得が20万円以下の場合は申告不要 |

ちなみに「100万円以上の国外送金」は税務署に自動報告されるため、無申告はすぐに発覚します。無申告や申告漏れには罰則も伴うため、必ず申告するようにしましょう!

この記事では、海外FXの確定申告の方法と注意点、おすすめのクラウド会計ソフトについて詳しく解説しています。

【関連記事】最新海外FXにかかる税金の種類と税率!国内FXと海外FXで税額が変わるって知ってた?

完全無料!EA-BANKなら

100種類以上のEAが使い放題

EA-BANKに無料登録すると、100種類以上の優良なEAが無料で使い放題になります。

毎月のフォワードテストで、ランキングも表示され、優良なEAが丸わかり!

EA-BANKの無料会員登録はこちら

↓↓↓↓

【まず知りたい!】確定申告が必要なケースと申告基準額

- 海外FXの利益は「総合課税」として所得税の対象となる。

- 利益が確定した時点で課税対象になるため、決済時に注意が必要。

- サラリーマンは年間利益が20万円を超えた場合、確定申告が必要。

- 個人事業主や専業主婦は、他の所得と合算して年間48万円を超えると申告義務が発生する。

- 経費申請を行い、適正な節税対策を行おう!

海外FXで利益を得た場合、日本国内での課税義務が生じるため、金額によっては確定申告が必要になります!

海外FXの利益は「雑所得」に分類され、他の所得と合算して総合課税の対象となるので、注意しましょう。

ちなみに、海外FXである程度の利益をあげていながら、確定申告をしない「無申告」や確定申告を忘れた「申告漏れ」には罰則があります。

海外FXでいくらから申告が必要? 確定申告必要額一覧表

| 所得区分 | 確定申告が必要な基準額 | 申告の必要性 |

|---|---|---|

| 給与所得者(会社員、アルバイトなど) | 年間20万円超 | 給与以外の所得が年間20万円を超えた場合に確定申告が必要 |

| 個人事業主・専業主婦(主夫) | 年間48万円超 | 基礎控除を含む他の所得と合計し、48万円を超える場合に確定申告が必要 |

| 年金生活者 | 条件によって異なる | 公的年金収入が400万円以下、かつ他の所得が20万円以下の場合は申告不要 |

海外FXで得た利益が一定基準を超えた場合、確定申告が必要になります。

まず、サラリーマンなど給与所得がある場合は、海外FXで得た年間利益が20万円を超えると申告義務が発生します。

一方、個人事業主や専業主婦のような給与以外の所得を持つ場合は、総所得から48万円の基礎控除を引いた額が基準となります。

つまり、他の所得と合計して48万円を超える場合に申告が必要です。

確定申告を怠るとどうなる?そのリスクと罰則

- 申告漏れが発覚した場合、無申告加算税が課される(原則として納付税額の15〜20%)。

- 故意や悪質な未申告の場合、さらに重加算税が追加され、納付税額の最大35%が追加徴収される。

- 利益が未申告のまま一定期間を超えると延滞税も加算される。

- 海外FX口座を使った脱税は、金融機関の情報開示により税務署に発覚するリスクがある。

- 脱税が悪質と判断されると、最悪の場合は刑事告発され、罰金や懲役刑が科される可能性もある。

海外FXで利益を上げた場合に確定申告を怠ると、上記のようなリスクや罰則が生じてしまう場合があります。

まず、確定申告しなかった場合「無申告加算税」が課されます。

加算税は通常納付税額の15%ですが、意図的な未申告があると判断されると最大20%まで加算税が引き上げられます。

また、悪質なケースでは重加算税が追加され、納税額の35%が追徴課税として請求される場合も!

さらに、未納期間が長くなると延滞税も加算され、負担がさらに増えるため注意が必要です。

海外FXで利益を得ながら、確定申告をしなかった場合は「脱税行為」とみなされ、発覚した場合は追徴課税に加え、刑事罰も科されることがあります。

海外FXの申告漏れはバレるのか?

| バレるケース | 理由 |

|---|---|

| 金融機関の入出金データが残る | 国内外の金融機関で入出金記録が保持され、調査で追跡可能 |

| 国外送金等調書の発行 | 100万円以上の国外送金時に、税務署へ自動的に報告される |

| 国際的な租税回避制度「CRS」の適用 | 各国の税務当局がCRSに基づき、非居住者の取引情報を共有 |

「海外FXだから申告しなくてもバレない」と考えるのは非常に危険です!

国際的な情報交換や金融機関のデータ共有が進んだこともあり、海外での取引履歴も簡単に国税局に把握されます。

そもそも国内外の金融機関には入出金記録が残りるため、この記録を税務署が調査すると、利益があったにも関わらず申告していない場合、一発で脱税がバレます。

【関連記事】海外FXの利益はバレる!?抜け道は?脱税が発覚する4つの理由

100万円以上の国外送金はすぐに足がつく!

さらに、100万円以上の国外送金には「国外送金等調書」が発行され、税務署に直接報告されます。

仮に多額の資金を海外FXから国内に戻す際に申告しなければ、その取引は簡単に追跡されるため、脱税はすぐにバレます。

また、CRS(共通報告基準)という国際協定により、加盟国間で非居住者の金融情報が共有される仕組みも整っているため、日本以外の口座を利用したとしても、脱税は事実上不可能になっています。

つまり、海外FXで得た利益を脱税して得られるメリットよりも、無申告で脱税がバレるリスクの方が高いので、素直に確定申告をした方が良いということです。

海外FX確定申告に必要な書類一覧と準備の方法

| 書類名 | 説明 | 取得方法 |

|---|---|---|

| 取引明細書 | 取引ごとの利益や損失を確認できる書類 | FX取引業者のサイトでダウンロード可能 |

| 入出金明細書 | 入出金の履歴が記載された明細書 | FX取引業者の取引履歴ページより取得 |

| 国外送金等調書 | 100万円を超える国外送金があった場合に発行される書類 | 金融機関から自動的に税務署へ報告される |

| 年間損益計算書 | 年間の総利益や損失をまとめた書類 | FX業者の年間取引報告書としてダウンロード可能 |

| マイナンバーカード(またはマイナンバー通知書) | 本人確認と税務署への届け出用 | マイナンバーカードは市区町村役場で取得可能 |

海外FXの利益を確定申告するには、上記の書類が必要になります。

まず「取引明細書」は、取引ごとの利益や損失が記録された重要な書類です。

これはFX業者の取引ページでダウンロード可能です。また、出金をした場合は「入出金明細書」が必要で、こちらも同様に業者のサイトで入手可能です。

次に「国外送金等調書」は、年間で100万円以上の国外送金があった場合に金融機関が発行し、税務署へ自動で通知されるものです。

続いて、年間の総利益や損失をまとめた「年間損益計算書」も必要で、これもFX業者のサイトからダウンロードできるため、早めに取得しておきましょう。

最後に、本人確認のために「マイナンバーカード」や通知書も忘れずに準備が必要です。

市区町村の役場で取得できます。これらの書類をしっかりと揃えれば、スムーズに確定申告が行えます。

年間取引報告書の取得の基本的な流れ

- 海外FX会社の取引サイトにログインする。

- マイページまたは取引履歴のメニューを選択。

- 「年間取引報告書」または「年間損益計算書」をクリック。

- 必要な期間を選択し、各書類をダウンロードする。

- 外貨建ての場合は、適切なレートで日本円換算を確認する。

年間取引報告書は、海外FX取引での年間損益を把握し、確定申告に必須の書類です。

基本的な取得手順はFX会社ごとに多少異なるものの、多くは取引サイトから簡単に取得可能です。

まず、FX会社の取引サイトにログイン後、マイページや履歴管理のメニューから「年間取引報告書」を選択します。

その後、取得したい年度を選択し、PDFやExcel形式でダウンロードできます。

特に外貨建て取引の内容がある場合、報告書に記載の通貨を円換算する必要があるので注意しましょう。

(年間平均為替レートを用いて日本円換算するか、FX会社が推奨する換算レートに従いましょう)

この報告書は確定申告において重要な証拠書類となりますので、記載内容が正確かどうかを必ず確認してから申告準備を行ってください。

【確定申告時に注意点】海外FXは損益通算が出来ない!

- 損失の繰り越し不可: 海外FXの損失は翌年以降に繰り越せません。損失が出た場合、その年の他の雑所得と通算するしかなく、翌年に利益が出ても損失分を控除できないため税負担の軽減にはつながりません。

- 損益通算の制限: 国内FXのように損失を3年間繰り越す「損失繰越控除」制度が海外FXには適用されません。このため、海外FXの損失があっても、長期的な税負担の調整には利用できません。

- 雑所得内の通算に限定: 海外FXの損失は他の雑所得(副業や暗号資産取引など)とは同じ年内であれば通算可能ですが、株式や国内FXといった他の所得とは通算できません。

海外FX取引の損失は、日本の税法上「雑所得」に分類されますが、国内FXと異なり、翌年以降に繰り越すことができません。

海外FXで損失が出た場合、その年の他の雑所得としか通算できず、損失を翌年の利益から差し引くことができません。

仮に多額の損失が発生しても、当該年度内に通算できる他の雑所得がないと、税務上は無駄な損失として扱われてしまうのです。

例えば、2023年に海外FXで100万円の損失があっても、2024年以降の利益とは相殺できず、国内FXのように長期的な税負担の軽減が図れません。

こうした税制の違いを理解し、海外FXの確定申告は年度ごとに完了するようにしましょう。

海外FXの確定申告を行う際の経費として申請できる費用一覧

| 経費項目 | 説明 | 申請方法 |

|---|---|---|

| 通信費 | インターネット料金やFX関連の通信費 | 請求書や領収書を保存し、利用割合に応じて申請 |

| 書籍・情報料 | FX関連の書籍、情報提供サービスの費用 | 購入時の領収書を保存 |

| パソコンや周辺機器 | 取引専用として利用するパソコンやモニターなど | 購入領収書を保管し、使用割合を考慮して申請 |

| セミナー参加費 | FX関連のセミナーや勉強会の費用 | 参加費用の領収書を保存 |

| 光熱費の一部 | 在宅取引に必要な電気代など | 使用割合を基に申請 |

海外FXで得た利益を確定申告する際には、取引に関連する上記の費用を経費として申請することで節税が可能です。

経費として認められる主な項目には、通信費、書籍や情報料、取引専用パソコンや周辺機器、セミナー参加費、光熱費の一部などがあります。

例えば、通信費や光熱費は取引に直接使用した部分のみが経費として認められるため、使用割合に応じた「家事按分」が必要です。

経費として認められるためには、費用が業務に必要であることが条件とされ、税務署の審査においても正当性が求められる場合があります。

領収書や請求書は必ず保管し、日付や金額が明確なものを揃えておきましょう。

また海外FXの取引の際に使用するパソコン、スマホやセミナー参加費も、FX取引のために購入・参加したことが証明できれば経費に含められます!

ただし、プライベートでパソコンやスマホを利用する場合は全額は経費に出来ません。

業務専用の使用割合を申請することが重要です(半額〜)。

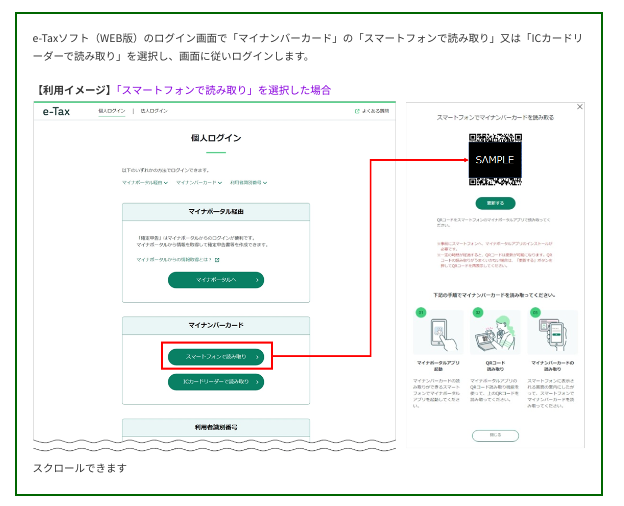

e-Taxによるオンライン確定申告方法の具体的な流れ

| 手順 | 内容 | 注意点 |

|---|---|---|

| 1. マイナンバーカードを用意 | e-Taxを利用するにはマイナンバーカードが必要 | カード取得には市区町村の役場で申請が必要 |

| 2. e-Taxアプリのインストール | スマホやタブレットで「e-Taxアプリ」をダウンロード | OS対応状況を確認し、最新バージョンを利用 |

| 3. マイナポータル連携設定 | e-Taxとマイナポータルを連携し、各種情報を簡便に取り込む | 初期設定に数分かかることがある |

| 4. 必要書類を写真でアップロード | 取引明細書など必要書類を写真撮影しアップロード | 書類の不備がないか確認 |

| 5. 申請内容の確認と送信 | 記入内容を最終確認し、e-Taxから送信 | 送信完了後に申告受理メールを確認 |

確定申告は、税務署への来訪や郵送だけでなく、自宅からe-Taxを利用してオンラインで行うことが可能です。

e-Taxによる申告を行うためには、マイナンバーカードとスマホ対応のe-Taxアプリがあれば十分です。

まず、マイナンバーカードを用意し、スマホにe-Taxアプリをインストールすることで、自宅にいながら確定申告ができます。

画像出典:https://www.e-tax.nta.go.jp/kojin/mycd_login.htm

オンライン申請の流れとしては、まずe-Taxアプリでマイナポータルと連携設定を行います。

その後、会計アプリなどを連携させて、納税者情報や必要書類を申請します。

場合によっては必要な書類(年間取引報告書など)をスマホで写真撮影し、アップロードし、最終的には申請内容を確認して送信ボタンを押すことで、申請手続きが完了します。

【海外FX】法人化と個人事業主は、どっちがお得?

| 項目 | 法人化 | 個人事業主 |

|---|---|---|

| 税率 | 法人税(約23%) | 所得税(累進課税で最大45%) |

| 経費計上の範囲 | 幅広い経費が計上可能(役員報酬、社宅費など) | 必要経費のみ |

| 損益通算 | 翌年以降の損失繰越が可能(最大10年) | 損失の繰越が3年のみ可能 |

| 社会保険 | 厚生年金と健康保険の加入が義務 | 国民年金と健康保険のみ |

| 節税対策の多様性 | 役員報酬設定などで柔軟に対応可能 | 節税手法が限定的 |

結論から言うと、利益が安定して高い場合や、節税対策を多様に行いたい場合には法人化のほうが有利です!

海外FXでの利益が増加する場合、法人化と個人事業主では節税できる経費に大きな違いが生じます。

個人事業主は累進課税で最大45%の所得税がかかるため、利益が高額になると税率も上がります。

一方で法人化すると、利益に対して一律の法人税(約23%)が課され、大きな節税効果が期待できます。

海外FXで法人化が有利なケースは? 以下の条件に当てはまる方は法人化を!

- 海外FXでの利益が年間800万~1,000万円以上で、法人税率のほうが所得税率を下回る場合

- 海外FX取引での法人名義により、取引先や金融機関からの信頼を得やすくしたい場合

- 役員報酬や社宅費などの経費計上を活用し、海外FXの利益に対して節税を図りたい場合

- 法人化によって厚生年金への加入を希望し、将来の年金額を増やしたい場合

海外FXで安定した利益が800万~1,000万円を超える場合、法人化を検討することをオススメします。

個人事業主として海外FXで高額な利益を得ると、所得税の累進課税により最大45%の税率が適用されますが、法人化することで法人税の一律23%が適用され、税負担を大幅に軽減することが可能です。

さらに、法人では役員報酬や社宅費、出張費などを経費として計上できるため、節税手段が豊富になります。

ただし、法人化する際には手間とコストがかかります。

設立登記費用や定款の作成費用で20~30万円の初期費用が必要なほか、社会保険料や厚生年金への加入も義務となります。

これらの費用を踏まえ、海外FXで安定した利益が期待できる場合に法人化をオススメします。

海外FXの確定申告を楽にする!おすすめ会計アプリ3選

| サービス | 初年度無料プラン | AI自動仕訳機能 | サポート体制 | 法令対応(インボイス・電帳法) |

|---|---|---|---|---|

|

✕ | ◯ | ◯ | ◯ |

|

◯ | △ | ◯ | ◯ |

|

✕ | ◯ | ◯ | ◯ |

海外FXの確定申告時に役立つクラウド会計ソフトとして「マネーフォワード」「弥生」「freee会計」の3つがオススメです!

それぞれ従来よりも遥かに簡単に会計作業と確定申告が可能になっており、めんどうな経理作業の負担が大幅に軽減されます。

「マネーフォワード」は、自動仕訳機能や取引データの自動取得で日々の記帳がスムーズに行え、AIサポートが強み。

「弥生」は、初心者にもわかりやすいインターフェースと初年度無料のプランがあり、サポートも充実しているため、初めての確定申告でも安心です。

また「freee会計」は、シンプルな操作でスマホからでも手軽に確定申告が完了できる点が特徴で、経理経験がない方でも簡単に使いこなせます。

いずれのソフトもインボイス制度や電子帳簿保存法に対応しているため、最新の税制にも柔軟に対応可能です。

この章では、海外FXの確定申告時に役立つ、クラウド会計サービスについて詳しく解説します。

マネーフォワード クラウド確定申告の特長とおすすめポイント

- 特長: マネーフォワード クラウド確定申告は、ステップに沿った入力で書類作成が完了し、PC・スマホ対応で便利に確定申告ができるサービスです。電⼦申告(e-Tax)やインボイス制度、電⼦帳簿保存法に対応しています。

- 優位性: 銀行口座やクレジットカードの明細データを自動取得し、仕訳作業を効率化。さらにチェックリスト機能により申告内容のミス防止をサポートしており、初心者でも安心して申告が行えます。

- おすすめな理由: マネーフォワードは、初めての人や手間をかけたくない人に最適で、確定申告業務を大幅に効率化します。また、充実のサポート体制もあるため安心して利用できる点が魅力です。

マネーフォワード クラウド確定申告は、ステップ入力に従うだけで、初めての確定申告でも安心して完了できる便利な確定申告アプリです。

銀行口座やクレジットカードの明細データが自動で取得されるため、手間を大幅に削減し、仕訳作業も効率化が可能!

他社と比較して、インボイス制度や電子帳簿保存法への対応など、制度改正にも迅速に対応できるため、海外FX事業者には特にオススメ。

料金プランは、「パーソナルミニ」プランで月額1,280円から利用可能です。

弥生のクラウド確定申告ソフトの特長とおすすめポイント

- 特徴: 弥生のクラウド確定申告ソフトは、白色申告および青色申告に対応しており、初年度0円で利用できます。銀行明細の自動取得やレシートの自動仕訳機能もあり、帳簿作成が簡単に行えます。

- 優位性: インボイス制度や電子帳簿保存法に対応しているため、制度改正にも安心して対応可能です。また、クラウドサービスであるため、常に最新バージョンが利用できる点が強みです。

- おすすめな理由: 初心者向けのサポート体制が整っており、特に初年度無償キャンペーンが実施されているため、初めて確定申告に挑戦する方でも安心して使用を開始できます。

弥生のクラウド確定申告ソフトは、白色・青色申告に対応し、初心者から経験者まで幅広く会計作業をサポートしてくれるサービスです。

銀行口座やクレジットカードの明細を自動取得し、レシートの自動仕訳機能を備えているため、面倒な入力作業が大幅に軽減されます。

また、インボイス制度や電子帳簿保存法にも対応しており、制度改正にも柔軟に対応。

初年度無償キャンペーンが実施されており、費用を抑えて確定申告を始めたい方に最適です。

freee会計の特長とおすすめポイント

- 特徴: freee会計は銀行口座やクレジットカードと自動連携し、AIを活用して取引を自動仕訳するため、日常の経理作業が大幅に効率化されます。スマホからも利用可能で、どこでも作業が行えます。

- 優位性: AIが仕訳や記帳をサポートし、簿記知識がなくても利用しやすい設計がされています。加えて、クラウドベースで常に最新の法令や機能が更新され、セキュリティも強固です。

- おすすめな理由: 導入後も電話やチャットサポートが充実しており、確定申告や日々の経理作業の不安を解消できるため、特に会計初心者や忙しい事業者に最適です。

freee会計は、銀行口座やクレジットカードと自動連携し、AIが勘定科目を推測して取引を自動で仕訳するため、日常の経理作業を効率的に行えるクラウド会計ソフトです。

簿記の知識がなくても、簡単な操作で確定申告や記帳が完了するよう設計されています。

また、クラウドベースのため、最新の税制や法令改正に対応できる点も強みです。

スマホからも操作でき、時間や場所を問わず作業が可能なことから、多忙な事業主やフリーランスにオススメです!

料金プランは、必要最低限の機能が揃った「スタータープラン」が月額980円から利用可能。

FXの自動売買をはじめる方には、EA-BANKの無料EAがおすすめです。

EA-BANK経由で海外FX業者の口座開設をすると、厳しい審査を通過した100種類以上のEAを無料で利用できます!

FXの自動売買をコスパよく入手したい方は、ぜひEA-BANKを活用してみてください。

完全無料!EA-BANKなら

100種類以上のEAが使い放題

EA-BANKに無料登録すると、100種類以上の優良なEAが無料で使い放題になります。

毎月のフォワードテストで、ランキングも表示され、優良なEAが丸わかり!

EA-BANKの無料会員登録はこちら

↓↓↓↓