「ポートフォリオ(Porfolio)」という言葉は、一般には事業や物事の「組み合わせや構成」を指す言葉として用いられます。

投資の世界では「複数の金融資産の組み合わせ」のことをポートフォリオと呼びます。

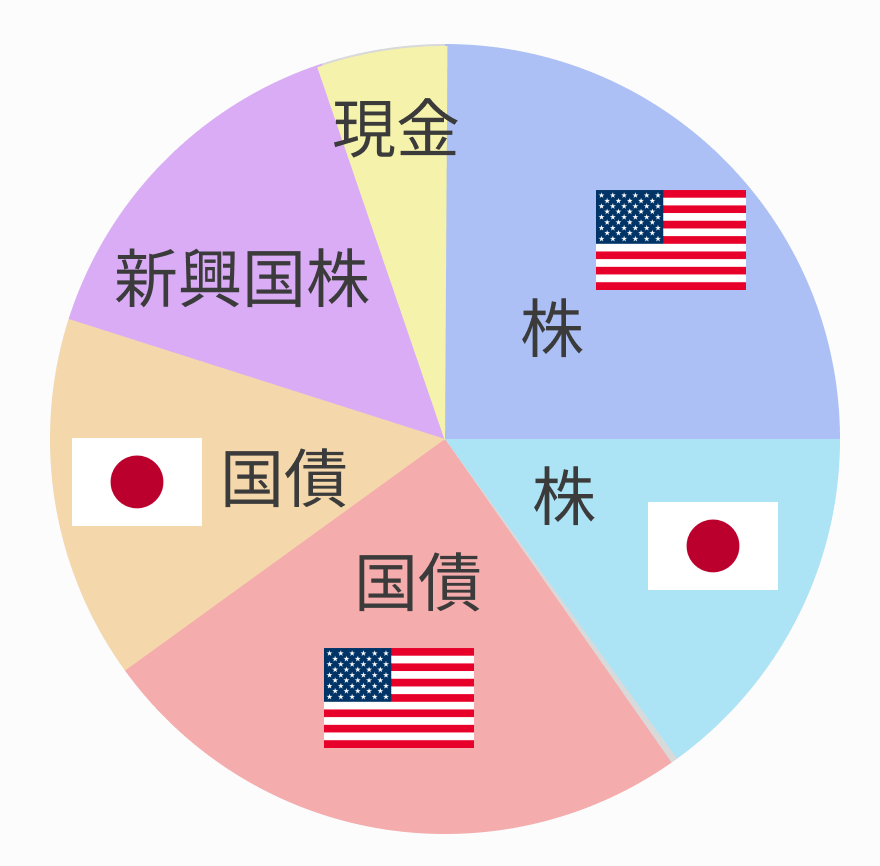

例えばファンドが顧客から預かった資産を「アメリカ株25%、日本株15%、アメリカ国債25%、日本国債15%、新興国株15%、現金5%」に分割して保有するイメージです。

ファンドには利益目標やリスク制約などの条件があるため、ポートフォリオは年間10%のリターンを見込めて、許容するリスクは15%以下という条件を満たす組み合わせに限定されることがあります。

ポートフォリオのイメージ

ポートフォリオを組む理由

なぜ資産運用においてポートフォリオが組まれるのかというと、損益の傾向が似ていない金融資産を組み合わせることで、一つの資産が値下がりしても別の資産が値上がりしてカバーしてくれるためです。

つまり、ポートフォリオを組めばひとつの金融資産を運用するよりリスクを減らせるのです。

年間10%の期待リターンが出るようにアメリカ株だけを持つより、同じ期待リターンになるようにアメリカ株・インド株・ドイツ債券・日本債券を持つ方が想定されるリスクが低くなります。

証券会社やファンド、年金機構は、何十、何百もの金融資産を組み合わせて顧客から預かった資金を運用しています。

ポートフォリオの組み方

多くの場合、ポートフォリオはMarkowitzの現代ポートフォリオ理論をベースにして作成されます。

この理論は、リスクを日々の損益の標準偏差、リターンを損益の平均値で表現して、最も効率的に運用できる組み合わせはどこかを見つける理論です。

参考 : Wikipedia

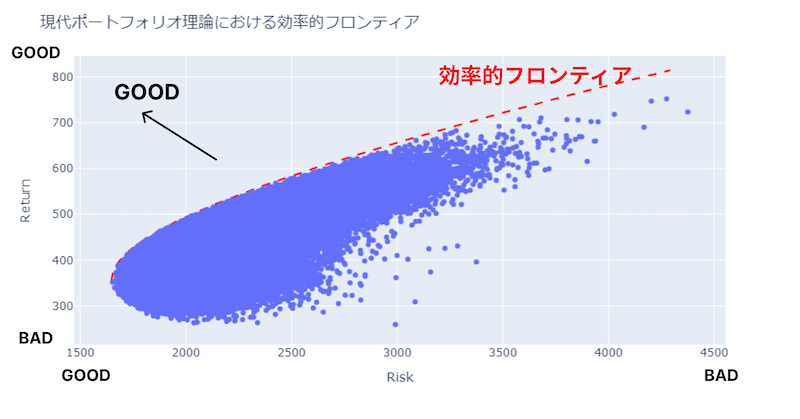

下の図は、10個の金融資産に対して組み合わせ割合をランダムに変更した50万個のポートフォリオを作成し、それぞれのリスクとリターンを可視化した図です。

横軸はリスクで小さい方が優秀、縦軸はリターンで大きい方が優秀、つまり左上にある方が優秀なポートフォリオです。

この図から、選んだポートフォリオよりもリスクが少なく、かつリターンが大きいポートフォリオがないものだけを抽出していくと、最終的に赤破線が引けます。

優秀なポートフォリオだけを集めたこの赤破線のことを「効率的フロンティア」と呼び、基本的にこの中から運用するポートフォリオが選ばれます。

効率的フロンティア

ポートフォリオのリバランス

金融資産は日を追うごとに価格が上下したり、価格変動幅が変わったりするため、当初設定した資産配分(ポートフォリオ)とリスクを減らすための理想の配分の間にズレが生じてきます。

リスクを減らすための理想の状態を維持するには、ポートフォリオを構築した後も定期的にメンテナンスする必要があります。このメンテナンスのことをリバランスと呼びます。

リバランスにはコスト(売買手数料など)がかかるため、リバランスのメリットとコストのバランスを取り、ひと月に1回程度の頻度で行われることが多いです。

FXの自動売買におけるポートフォリオとは?

金融資産のポートフォリオとの違い

FXの自動売買を対象にした場合、ポートフォリオは「複数の自動売買アルゴリズム(EA)の組み合わせ」のことを指します。

アメリカ株や日本株の代わりに、AUDJPYのトレンドフォローEAやEURUSDのスキャルピングEAなどを組み合わせて運用するイメージです。

EAのポートフォリオのメリット

金融資産の場合と同様、EAでも適切にポートフォリオを組むことでひとつのEAを動かすよりリスクを抑えて資金を運用できます。

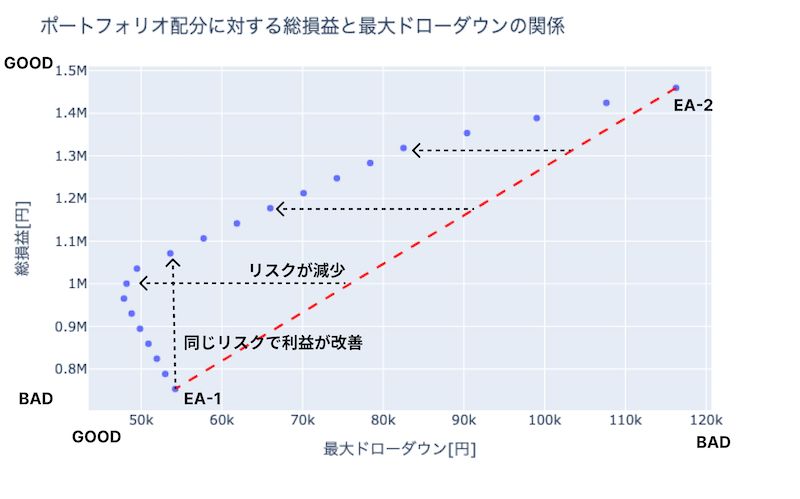

下図は、実際にEA-BANKに登録されている2つのEA(EA-1とEA-2)を使ってポートフォリオを組んでEAへの資金配分を変えた際、リスク(最大ドローダウン ※1)とリターン(総損益)がどのように変化するかを表示した図です。

この図の青点は、2つのEAへの資金配分を、EA-1:EA-2 = 100%:0% 〜 0%:100% まで5%刻みで配分を変えたときの最大ドローダウンと総損益の変化を表します。

左下がEA-1、右上がEA-2です。直感的には、2つのEAを50%ずつ混ぜると2つの点のちょうど真ん中(赤線上)にきそうですが、実際は赤線より左側に点がありリスク(=最大ドローダウン)が減少していることがわかります。

EA-1:EA-2=30%:70%あたりは、EA-1だけ動かすより総損益が大きいのに最大ドローダウンが少なくなっています。これがポートフォリオの効果です。

ただし、選ぶEAは適当に選べばいいわけではありません。金融資産の場合と同じように、損益の傾向が似ていないEAを選ぶことが重要です。EAの選び方はこの後に説明します。

※1 集計期間内の損益曲線のピークからの最大の落ち込み幅

2つのEAに対する効率的フロンティア

ポートフォリオを構築するEAの選び方

基本は、損益の傾向が似ていないEAを選ぶことです。これは、普段の損益傾向もそうですが、大きな変動が起きた時の傾向としても似ていないことが望ましいです。

普段の損益傾向は「損益の相関」を使って表現することが一般的です。

例えばすべてのEAの10年くらいの期間の日次損益を用意して相関行列を計算し、相関係数が0に近いEAの組み合わせを選べば実現できます。

大きな変動が起きた時の傾向は、損益を用いて行うのならば、相場が大きく動いたイベント(コロナショックやチャイナショック、リーマンショックなど)の際のすべてのEAの損益を用意し、その期間だけの相関を見れば確認できます。

この方法はどの期間を使うかなどで結果が変わり扱いが難しいため、もう少し簡単な次の方法を使うのも良いでしょう。

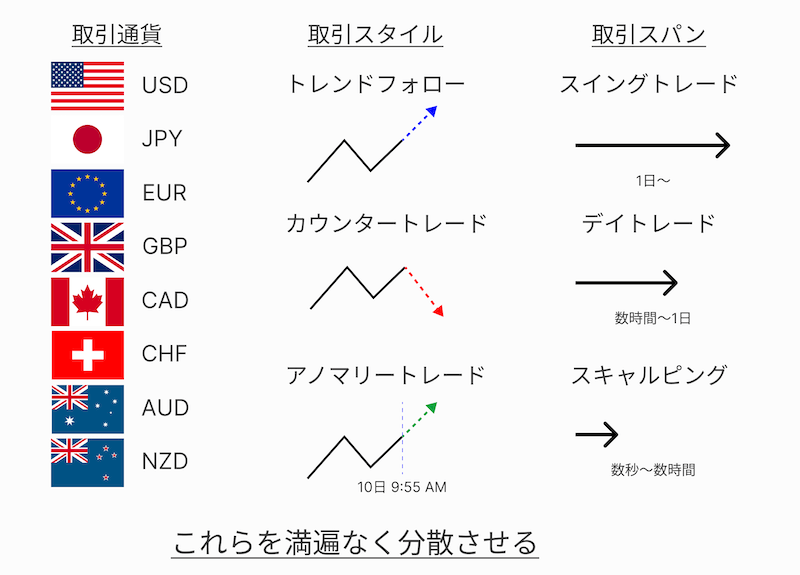

その方法は、「取引通貨」「取引スタイル」「取引スパン」の3つを満遍なく分散することです。

大相場のときのほとんどは、ある国でイベント(地震やバブル崩壊、戦争)が起きて経済に不安が生じ、相場が大きく変動します。

そのため、特定の国の通貨(JPY、USD、EURなど)にポジションが偏るとイベントの影響を強く受けてしまうので、そうならないように取引する通貨を満遍なく分散しておきます。また、「取引スタイル」や「取引スパン」が異なればポジションの有無や方向、相場変動の影響を受ける程度が変わり同時に負けにくくなります。

そのため、これら3つを分散するだけである程度大相場への対応ができます。ただし、ナンピン・グリッドトレードは通常の戦略よりリスクが高いため、ポートフォリオへ組み込むことはお勧めしません。

分散すべき特性

分散すべき特性

FXでポートフォリオを構築する為には?

ご自身でEAの損益データを集めてEAを選別し、ポートフォリオを組んで配分を決められる方は稀で、ほとんどの方はどうやればいいのかわからない部分があると思います。

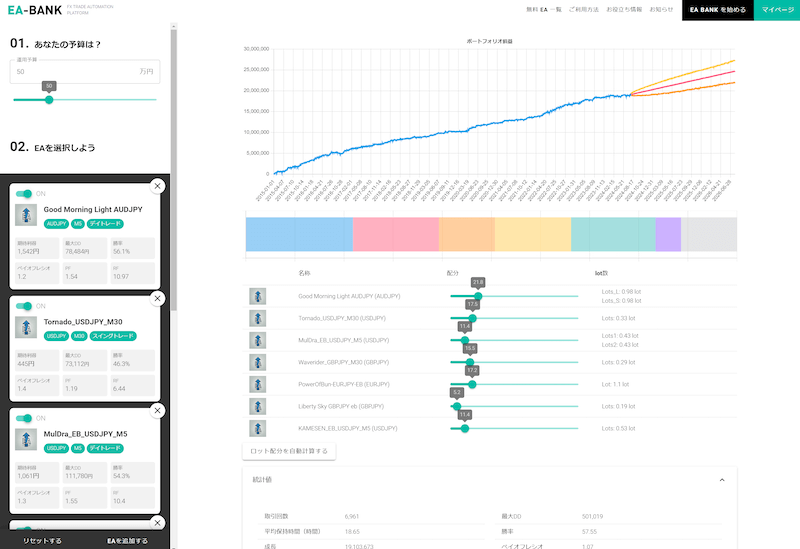

そんな時はEA-BANK ポートフォリオシミュレータを使ってみてはいかがでしょうか。

このシミュレータでは、EA-BANKに登録されている150個以上の優秀なEAを使ったポートフォリオ構築を支援してくれるツールで、EAの損益や統計値を確認しながらポートフォリオの配分を調整したり、「取引通貨」「取引スタイル」「取引スパン」を分散させたサンプルポートフォリオをベースにして自分で好きなEAと組み替えたりできます。

ご自身でのポートフォリオ構築をサポートしてくれるので、初心者から上級者までどんな方にもおすすめのツールです。

こちらの記事で詳しい使い方を解説していますので、こちらもあわせてご覧ください。